Investeeringute arvestus toimub siis, kui investeerimisinstrumendi eest makstakse raha. Raamatupidamise täpne tüüp sõltub investori kavatsusest ja investeeringu proportsionaalsest suurusest. Nendest teguritest sõltuvalt võivad kehtida järgmised raamatupidamistüübid:

Tähtajani hoitav investeering. Kui investor kavatseb hoida investeeringut lõpptähtajani (mis tegelikult piirab seda arvestusmeetodit võlainstrumentidega) ja tal on selleks võimalus, liigitatakse investeering lunastustähtajani hoitavaks. See investeering kajastatakse algselt soetusmaksumuses, mille järel korrigeeritakse amortisatsiooni, et kajastada mis tahes preemiat või allahindlust, mille eest see osteti. Investeeringut võib ka püsivate allahindluste kajastamiseks alla kirjutada. Seda tüüpi investeeringute turuväärtust ei korrigeerita pidevalt. Seda lähenemisviisi ei saa rakendada omakapitaliinstrumentide puhul, kuna neil puudub tähtaeg.

Kauplemise tagatis. Kui investor kavatseb oma investeeringu lühikese aja jooksul kasumi eest müüa, klassifitseeritakse investeering kauplemisväärtpaberiks. See investeering kajastatakse algselt soetusmaksumuses. Iga järgmise aruandeperioodi lõpus korrigeerige registreeritud investeering selle õiglase väärtusega perioodi lõpu seisuga. Kõik realiseerimata kapitalikasumid ja kahjumid kajastatakse põhitegevuse tuludes. See investeering võib olla kas võla- või omakapitaliinstrument.

Saadaval müügiks. See on investeering, mida ei saa liigitada lõpptähtajani hoitava või kauplemisväärtpaberina. See investeering kajastatakse algselt soetusmaksumuses. Iga järgmise aruandeperioodi lõpus korrigeerige registreeritud investeering selle õiglase väärtusega perioodi lõpu seisuga. Kõik realiseerimata kapitalikasumid ja -kahjumid tuleb kajastada muus koondkasumis, kuni need on müüdud.

Omakapitali meetod. Kui investoril on investeerimisobjekti üle märkimisväärne tegevus- või finantskontroll (üldiselt peetakse seda vähemalt 20-protsendiliseks osaluseks), tuleks kasutada kapitaliosaluse meetodit. See investeering kajastatakse algselt soetusmaksumuses. Järgmistel perioodidel kajastab investor oma osa investeerimisobjekti kasumist ja kahjumist pärast seda, kui ettevõttesisesed kasumid ja kahjumid on maha arvatud. Samuti, kui investeerimisobjekt väljastab investorile dividende, lahutatakse dividendid investori investeeringust investeerimisobjekti.

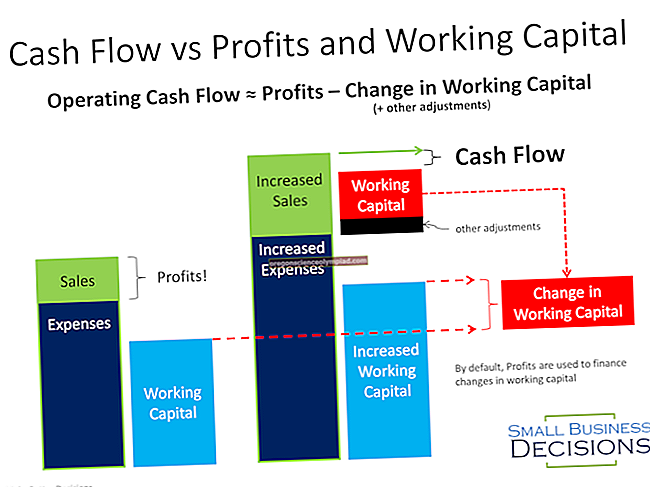

Investeeringute arvestuses on oluline mõiste see, kas kasum või kahjum on realiseeritud. Realiseeritud kasum saavutatakse investeeringu müügiga, nagu ka realiseeritud kahjum. Seevastu realiseerimata kasum või kahjum on seotud investori endiselt omandis oleva investeeringu õiglase väärtuse muutusega.

Realiseeritud kahjumina käsitatakse muid asjaolusid kui investeeringu otsemüük. Kui see juhtub, kajastatakse realiseeritud kahjum kasumiaruandes ja investeeringu bilansiline maksumus hinnatakse vastava summaga alla. Näiteks kui hoitud väärtpaberil on püsiv kahjum, loetakse kogu kahjumi summa realiseeritud kahjumiks ja see kantakse maha. Püsiv kahjum on tavaliselt seotud investeerimisobjekti pankroti- või likviidsusprobleemidega.

Realiseerimata kasumit või kahjumit ei maksustata koheselt. Seda kasumit või kahjumit kajastatakse maksustamise eesmärgil ainult siis, kui see realiseeritakse alusvara müügi teel. See tähendab, et väärtpaberite maksustamisbaasi ja nende bilansilise maksumuse vahel võib investori raamatupidamisdokumentides olla erinevus, mida peetakse ajutiseks erinevuseks.