Omakapitaliga kauplemine toimub siis, kui ettevõttel tekib uus võlg (näiteks võlakirjade, laenude või eelisaktsiate kaudu) vara omandamiseks, mille abil saab teenida võla intressikuludest suuremat tootlust. Kui ettevõte teenib selle rahastamistehnika abil kasumit, teenivad selle aktsionärid oma investeeringutelt suuremat tootlust. Sel juhul on aktsiatega kauplemine edukas. Kui ettevõte teenib omandatud varadest vähem kui võla maksumus, teenivad selle aktsionärid vähendatud tootlust. Paljud ettevõtted kasutavad aktsiaga kauplemist selle asemel, et omandada rohkem omakapitali, et parandada oma aktsiakasumit.

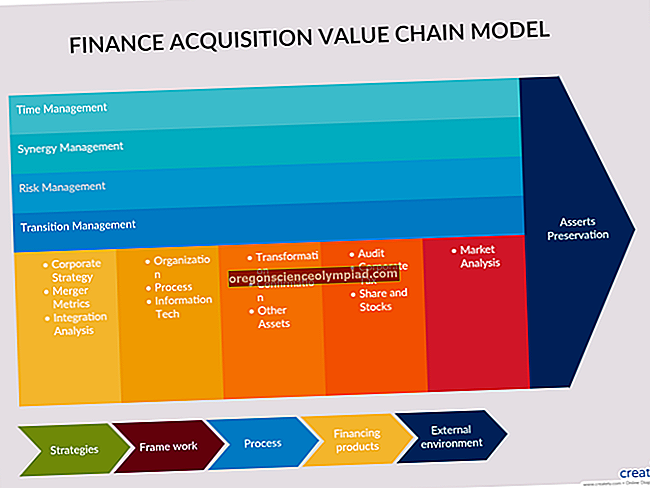

Aktsiaga kauplemisel on kaks peamist eelist:

Suurendatud sissetulek. See võib lubada (majandus) üksusel teenida oma varadega ebaproportsionaalselt palju.

Soodne maksukohtlemine. Paljudes maksujurisdiktsioonides on intressikulu maksudest maha arvatav, mis vähendab selle netokulu laenuvõtjale.

Omakapitaliga kauplemine pakub aga ka ebaproportsionaalsete kahjude võimalust, kuna sellega seotud intressikulude summa võib laenuvõtja üle jõu käia, kui ta ei teeni intressikulu kompenseerimiseks piisavalt tulu. See kontseptsioon on eriti ohtlik olukordades, kus ettevõte tugineb oma tegevuse rahastamiseks lühiajalistele laenudele, kuna lühiajaliste intressimäärade järsk tõus võib põhjustada intressikulu kasumi ületamise, mille tulemuseks on kohesed kahjud. Seda riski saab maandada intressimäära vahetuslepingute abil, kus ettevõte vahetab muutuvad intressimaksed teise üksuse fikseeritud intressimaksete vastu.

Seega võib aktsiaga kauplemine teenida aktsionäridele liiga suurt tootlust, kuid kujutab endast ka täieliku pankroti ohtu, kui rahavood langevad alla ootuste. Lühidalt, kasum muutub tõenäoliselt muutuvamaks, kui jätkatakse kauplemist aktsiastrateegiaga.

Tulude suurenenud muutlikkuse tõttu on aktsiatega kauplemise kõrvalmõju see, et aktsiaoptsioonide tunnustatud maksumus suureneb. Põhjus on see, et optsioonide omanikud teenivad sissetulekute suurenemise korral tõenäolisemalt oma optsioone ja kuna aktsiatega kauplemine toob kaasa muutuva tulu, teenivad optsioonid nende omanikele suurema tõenäosusega suuremat tulu.

Aktsiaga kauplemise kontseptsiooni võtavad tõenäoliselt kasutusele professionaalsed juhid, kes ei oma äri, kuna juhid on huvitatud oma aktsiaoptsioonide väärtuse suurendamisest selle agressiivse rahastamistehnika abil. Pereettevõte on rohkem huvitatud pikaajalisest finantsstabiilsusest ja hoiab seda seetõttu tõenäolisemalt.

Näide aktsiatega kauplemisest

Able Company kasutab tehase ostmiseks 1 000 000 dollarit oma sularaha, mis teenib 150 000 dollarit aastatulu. Ettevõte ei kasuta üldse finantsvõimendust, kuna tal ei olnud tehase ostmiseks võlga.

Baker Company kasutab sarnase tehase ostmiseks 100 000 dollarit enda sularaha ja 900 000 dollari suurust laenu, mis teenib ka 150 000 dollari suurust aastakasumit. Baker kasutab finantsvõimendust, et teenida 100 000 dollari suurusest sularahainvesteeringust 150 000 dollari suurune kasum, mis on tema investeeringu tootlus 150%.

Bakeri uuel tehasel on halb aasta ja selle kahjum on 300 000 dollarit, mis on kolmekordne algse investeeringu summa.

Sarnased tingimused

Aktsiatega kauplemist nimetatakse ka finantsvõimenduseks, investeerimisvõimenduseks ja tegevusvõimenduseks.