Kapitali maksumuse valem on võla ja omakapitali segakulud, mille ettevõte on oma tegevuse rahastamiseks omandanud. See on oluline, sest ettevõtte uue tegevusega seotud investeerimisotsused peaksid alati tooma tulu, mis ületab tema kapitalikulu - kui mitte, siis ettevõte ei tooda oma investoritele tootlust.

Kuidas arvutada kapitalikulu

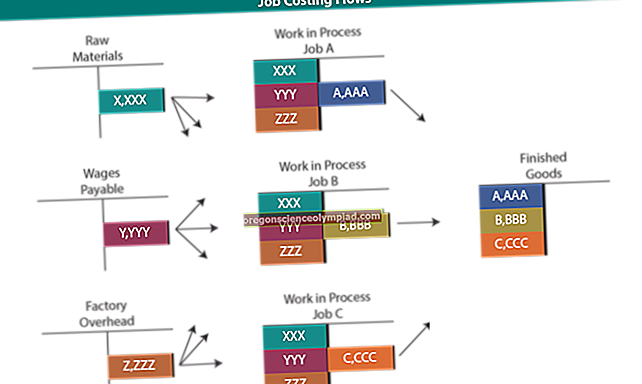

Kapitali hind koosneb võlakuludest, eelisaktsiatest ja aktsiatest. Kapitali maksumuse valem koosneb kõigi kolme nimetatud artikli eraldi arvutustest, mis tuleb seejärel kaalutud keskmise põhjal kokku tuletada kapitali kogukulu arvutamiseks. Võla maksumuse tuletamiseks korrutage võlaga seotud intressikulu maksumäära protsendi pöördvõrdega ja jagage saadud tulemus võlgnevuse summaga. Nimetaja kasutuses oleva võlgnevuse summa peaks sisaldama kõiki võla omandamisega seotud tehingutasusid, samuti võla müügipreemiaid või allahindlusi. Need tasud, preemiad või allahindlused tuleks võla kehtivusaja jooksul järk-järgult amortiseerida, nii et nimetaja hulka kuuluv summa aja jooksul väheneb. Võla maksumuse valem on järgmine:

(Intressikulu x (1 - maksumäär) ÷

Võlgade summa - võlgade omandamise tasud + võlgade lisatasud - allahindlus võlast

Eelistatud aktsia hind on lihtsam arvutus, kuna selle rahastamisvormi puhul tehtud intressimakseid ei saa maksust maha arvata. Valem on järgmine:

Intressikulu ÷ Eelistatud aktsia summa

Põhivarude maksumuse arvutamine nõuab teist tüüpi arvutust. See koosneb kolmest tootlustüübist: riskivaba tootlus, keskmine tootlus, mida oodatakse tüüpiliselt laiapõhjaliselt aktsiagrupilt, ja diferentsiaalne tootlus, mis põhineb konkreetse aktsia riskil võrreldes aktsiaga suurem aktsiate rühm. Riskivaba tulumäär tuleneb USA valitsuse väärtpaberi tootlusest. Keskmise tootluse võib tuletada mis tahes suurest aktsiaklastrist, näiteks Standard & Poor’s 500 või Dow Jones Industrials. Riskiga seotud tootlust nimetatakse aktsia beetaks; seda arvutavad ja avaldavad regulaarselt mitmed avalik-õiguslike ettevõtete investeerimisteenused, näiteks Value Line. Alla ühe beetaväärtus näitab keskmisest madalamat tasuvusriski taset, suurem kui beeta näitab aga kasumimäära suurenevat riski. Neid komponente arvestades on tavavarude maksumuse valem järgmine:

Riskivaba tootlus + (beeta x (keskmine aktsia tootlus - riskivaba tootlus))

Kui kõik need arvutused on tehtud, tuleb need kombineerida kaalutud keskmise alusel, et tuletada ettevõtte segakapitali maksumus. Teeme seda, korrutades iga üksuse maksumuse sellega seotud tasumata rahaliste vahendite summaga, nagu on märgitud järgmises tabelis: